כאשר בוחנים את הסיכויים לפרוש עם ביטחון כלכלי, קשה להתעלם מהמציאות: בעוד שכירים נהנים ממנגנון חיסכון מובנה, רבים מהעצמאים אינם חוסכים לפנסיה בצורה מספקת, ולעיתים כלל לא.

השכיר: יתרון של חיסכון אוטומטי

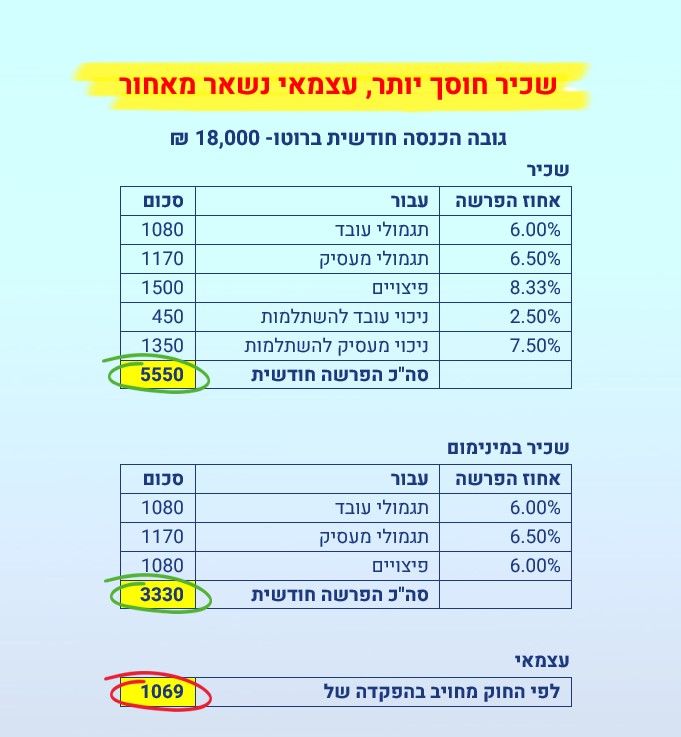

לשכירים יש יתרון משמעותי- על פי החוק, המעסיק מחויב להפריש לקרן הפנסיה של העובד. מעבר לכך, השכיר עצמו מפריש אחוז משכרו באופון אוטומטי, מה שיוצר תהליך מובנה של חיסכון לטווח הארוך.

בנוסף, שכירים רבים נהנים מהפרשות לקרן השתלמות, פיצויים והטבות נוספות שמצטברות לאורך השנים ומעניקות ביטחון כלכלי לגיל פרישה.

איפה הקושי?

ההפרשות הפנסיוניות מוגבלות לאחוזים מסוימים מהשכר. אם השכר נמוך, גם החיסכון.

רבים אינם עוקבים אחרי קרנות הפנסיה שלהם ולא בוחרים מסלולים אופטימליים לצרכים שלהם, מה שעלול לפגוע בתשואות ובקצבה העתידית.

העצמאי: חופש עם אחריות גדולה

עצמאים, לעומת זאת, נהנים מגמישות רבה יותר: הם יכולים לבחור כיצד וכמה לחסוך. אך הגמישות הזו היא לעיתים גם מכשול. הנתון המעניין הוא שהעצמאים בדרך כלל נהנים מרמת הכנסה גבוהה יותר משכירים, מה שמאפשר להם חסכון והשקעה גדולים יותר.

אך במציאות רוב העצמאים בישראל אינם חוסכים לפנסיה או חוסכים באופן שאינו מספק.

רבים אינם מפרישים את הנדרש, ואף אלו שכן לא תמיד עושים זאת באופן עקבי.

שכיר מפריש אחוזים גבוהים יותר מהכנסתו לעומת העצמאי.

היעדר חיסכון פנסיוני מובנה יוצר מצב שבו חלק ניכר מהעצמאים מגיעים לגיל פרישה עם תלות בקצבת הזקנה של הביטוח לאומי בלבד.

מה הסיבה לכך?

העדפה להשקיע בעסק הפעיל ולא בחיסכון עתידי.

היעדר ידע או ליווי מקצועי שידרבן אותם לפעול.

קשיי נזילות שדוחקים את החיסכון הפנסיוני לתחתית העדיפויות.

אז מי באמת יפרוש בראש שקט?

שכירים נהנים מיתרון ברור בזכות ההפרשות האוטומטיות, אך גם הם צריכים לתכנן ולנהל נכון את קרנות הפנסיה שלהם כדי להבטיח קצבה מספקת.

לעומתם, עצמאים חייבים לנקוט יוזמה ולתכנן את החיסכון שלהם באופן אקטיבי. ללא פעולה כזו, הם עלולים להגיע לגיל פרישה ללא רשת ביטחון מספקת.

מה עושים?

לשכירים: ודאו שאתם ממקסמים את ההפרשות שלכם, בוחנים את המסלולים הפנסיוניים ומתכננים חיסכון נוסף אם יש צורך.

לעצמאים: התחילו להפריש לפנסיה כבר היום! גם סכומים קטנים יכולים לצמוח עם הזמן וליצור קרן יציבה לעתיד.

הכותבת הינה יועצת פנסיונית מורשית ומתכננת פרישה