הזדמנויות השקעה חכמות לפניכם

-

בדיוור הקודם הצגנו את קופת הגמל להשקעה – אחד מאפיקי החיסכון הגמישים והיעילים ביותר שקיימים כיום בשוק הפיננסי. קופת גמל להשקעה מתאימה לטווח קצר, בינוני וארוך, ומאפשרת ליהנות מתשואות פוטנציאליות בשוק ההון.

היתרונות המרכזיים כוללים נזילות מלאה, אפשרות למשיכת כספים בכל עת (בכפוף למס רווחי הון), מגוון מסלולי השקעה לבחירה, ופטור ממס בגיל פרישה למי שבוחר לקבל את הכספים כקצבה חודשית.

בדיוור הזה נרחיב על אפשרויות נוספות להשקעות חכמות שיאפשרו לכם לבנות אסטרטגיה פיננסית מותאמת אישית ולהפיק את המיטב מהחיסכון שלכם.

מוכנים להכיר הזדמנויות השקעה חדשות? המשיכו לקרוא!

מהי פוליסת חיסכון?

פוליסת חיסכון היא מכשיר השקעה שמנוהל על ידי חברות הביטוח ומאפשר לחוסכים להפקיד כספים באופן חד-פעמי או בהפקדות שוטפות.

מהי קרן השתלמות?

קרן השתלמות היא אפיק חיסכון ייחודי שנועד לעובדים שכירים ולעצמאים, המשלב חיסכון לטווח ארוך או בינוני עם פטור מלא ממס על הרווחים לאחר 6 שנים, תוך ניהול מקצועי של הכספים בשוק ההון.

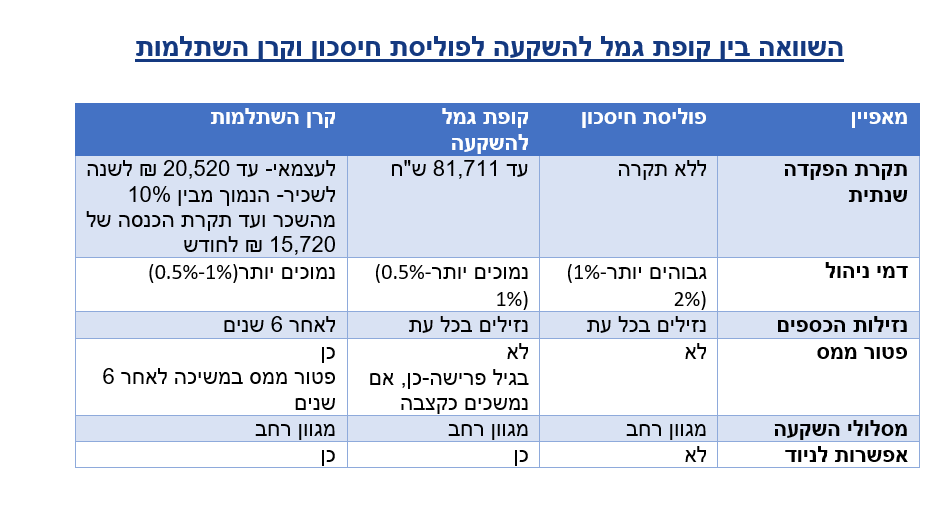

מה ההבדל בין קופת גמל להשקעה, פוליסת חיסכון וקרן השתלמות?

שלושת המכשירים – קופת גמל להשקעה, פוליסת חיסכון וקרן השתלמות – נחשבים לאפיקי חיסכון והשקעה פופולריים, המשלבים נזילות, גמישות ופוטנציאל לתשואה בשוק ההון. עם זאת, ישנם הבדלים מהותיים ביניהם שכדאי להכיר.

למי מתאימה כל אופציה?

פוליסת חיסכון

- מתאימה למי שיש לו סכומים גבוהים להשקעה, שמעוניין בהשקעה גמישה ללא מגבלות הפקדה.

- מתאימה לחוסכים שמעוניינים בגישה למסלולים ייחודיים שאין בקופת גמל להשקעה.

קופת גמל להשקעה

- מתאימה למי שמחפש אפיק חיסכון נזיל עם דמי ניהול נמוכים ופוטנציאל לפטור ממס בגיל פרישה.

- מתאימה לחוסכים שמעוניינים לחסוך סכום חד פעמי או חודשי עד לתקרה.

קרן השתלמות

אם יש לכם עסק עצמאי- קרן השתלמות היא המכשיר המועדף עבור עצמאים. ניתן להפקיד עד תקרה (נכון ל-2024: 20,520 ₪ בשנה) ולקבל פטור מלא ממס רווחי הון על הרווחים, תוך ניצול הטבות מס נוספות בדוח השנתי.

אם אתם שכירים בדקו מול המעסיק האם אתם זכאים להפרשות לקרן השתלמות כחלק מתנאי ההעסקה שלכם. זוהי אחת מההטבות החשובות ביותר לעובדים, המאפשרת לכם לחסוך ללא מס על הרווחים, עם תוספת משמעותית מהמעסיק (בד"כ עד 7.5% מהשכר).

טיפים חשובים:

ניצול תקרת קופת גמל להשקעה לכל נפש

רישום קופת גמל להשקעה על שם הילדים מאפשר ניצול תקרת הפקדה גבוהה יותר, אך עשוי להוביל לאובדן שליטה על הכספים לאחר גיל 18 ולסיכון שהחיסכון ינוצל שלא למטרה הרצויה. לעומת זאת, רישום הקופה על שם ההורים מבטיח שליטה מלאה, מאפשר שימוש בכספים כחלק מתכנון הפרישה, וניצול פטור ממס בגיל 60. לכן, במרבית המקרים, עדיף לרשום את הקופה על שם ההורים, אלא אם יש סכומים גבוהים במיוחד ורצון מוגדר ליצור חיסכון ייעודי לילדים.

ניצול תקרת קרן השתלמות:

ניצול נכון של תקרת ההפקדה השנתית לקרן השתלמות יכול לחסוך לכם אלפי שקלים ולמקסם את החיסכון שלכם:

- לעצמאים: נצלו את מלוא תקרת ההפקדה השנתית לקרן השתלמות (20,520 ש"ח, נכון ל-2024), המאפשרת פטור ממס על רווחי הון והטבות מס בהפקדה.

- שכיר שהוא גם עצמאי: תוכלו לנצל גם את תקרת ההפקדה לשכיר וגם את תקרת ההפקדה לעצמאי, ובכך להרוויח מכל העולמות.

- לבני זוג עם שני עסקים: אם יש לכם שני עסקים רשומים על שמות שני בני הזוג, תוכלו לנצל תקרת הפקדה כפולה, כל אחד על שמו.

זכרו: קרן השתלמות היא מכשיר חיסכון אידיאלי עם הטבות מס ייחודיות, אז ודאו שאתם מממשים את כל ההטבות המגיעות לכם!

מסקנה: מה לבחור?

- קרן השתלמות מתאימה לשכירים ולעצמאים שמחפשים חיסכון עם פטור מלא ממס על הרווחים והטבות מס ייחודיות.

- קופת גמל להשקעה מתאימה לחוסכים לטווח קצר, בינוני או ארוך שמעדיפים נזילות מלאה ואפשרות לפטור ממס בגיל פרישה.

- פוליסת חיסכון מתאימה למי שרוצה לחסוך סכומים גבוהים ללא מגבלת תקרה, עם מגוון מסלולי השקעה וגמישות מרבית.

הכותבת הינה יועצת פנסיונית מורשית ומתכננת פרישה